Las innovaciones financieras tardan en llegar a nuestro país.

Un claro ejemplo de esto, son los fondos indexados. Hace poco más de 6 años, era prácticamente imposible invertir en

ellos, mientras que en otros mercados, existían en las carteras de los

inversores desde hace más de 20 años. Esto mismo puede decirse de la inversión

por factores. Que aunque no es algo nuevo, parece que todavía no es

suficientemente popular como para que te suene.

Sin embargo, los avances tecnológicos y el big data, están mejorando notablemente

su puesta en práctica. Por lo que empiezan a verse más alternativas para invertir por factores, incluso desde

España.

Al lobby bancario no le hace mucha gracia este tipo de

avances, que dejan en feo los resultados de la oferta de su catálogo de fondos.

Por lo que no esperes encontrar fondos multi-factor en tu banco de siempre.

Ventajas de invertir por factores

Esencialmente hay tres ventajas destacadas:

1) Permite conseguir rentabilidades superiores a las del mercado en el largo plazo

2) Mejora la diversificación de una cartera de inversión tradicional

3) Reducen el riesgo por unidad de rentabilidad y soportan menor volatilidad

Por lo que en resumen, puedes conseguir mejores rendimientos

que la media, con menos riesgo y mejor diversificación. Por esa razón, los

inversores institucionales llevan tiempo usándolas para administrar su

patrimonio. Sin embargo, desde hace unos años hasta ahora, esa forma de

gestionar, se está haciendo más accesible a los inversores particulares.

¿Qué hace que funcione la inversión por factores?

La inversión

multifactorial, también conocida como factor investing, es una estrategia de gestión que combina varios estilos de gestión

que tradicionalmente han dado acceso a rentabilidades por encima de la media.

Si eres capaz de igualar la rentabilidad del mercado, se

suele decir que obtienes la Beta del mercado. Porque estás perfectamente

correlacionado con los índices. Como ocurre con los fondos indexados, que baten

al 90% de los gestores activos.

Cuando un gestor de fondos, con su estilo de gestión o por su

criterio de selección de activos es capaz de añadir valor por encima del índice

o de la Beta, se dice que añade Alfa.

La inversión por

factores, combina lo mejor de la gestión activa y pasiva. Mezcla varios

estilos de gestión y logra batir al mercado añadiendo alfa. De un tiempo a esta

parte, algunos académicos se dieron cuenta de que se podía filtrar y separar

los mejores valores por estilos de inversión, analizando un montón de datos e

información de la compañías usando tecnología. Ampliando el universo de

inversión al que un equipo de gestión es capaz de llegar. Y de ese modo,

obtener consistentemente, mejores rentabilidades que las de los índices, pero

además, mejorando la diversificación en términos de correlación y el riesgo.

Como se puede usar un software para procesar ingentes

cantidad de información y seleccionar con técnicas cuantitativas los valores en

los que invertir, la inversión factorial

es más barata. Porque no necesita pagar un ejército de analistas para procesar

todos esos datos, estudiar los estados contables de las empresas, leer la

memoria e informes de gestión de varios años o reunirse con el management.

Ese criterio de selección por estilos y los menores costes,

hacen que a la larga, la inversión

factorial esté resultando ser muy efectiva.

¿Qué tipos de factores de inversión hay?

La investigación académica ha dado con un montón de factores

de inversión en los últimos años. Pero se ha comprobado que sólo unos pocos

son, más persistentes y significativos a lo largo del tiempo. Y además, se ha

descubierto que ciertas combinaciones de factores, son especialmente eficaces.

Los factores de

inversión más relevantes son el factor valor,

momentum, calidad, volatilidad mínima (low risk) y tamaño. Cada uno

funciona mejor en un momento concreto del ciclo económico. Pero como es muy

complicado identificar el momento del ciclo y su duración para ponderar un

factor u otro, se suelen combinar a partes iguales. Y reequilibrar el peso de

cada factor cada cierto tiempo.

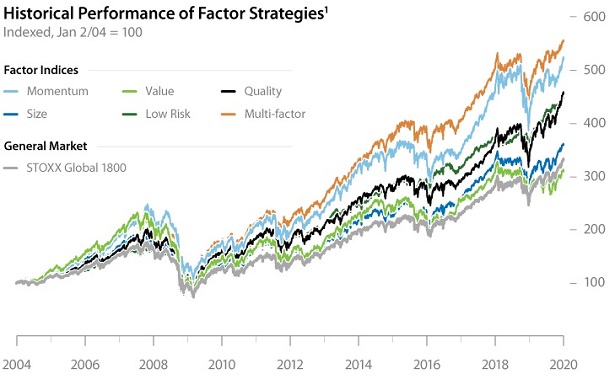

¿Cómo de rentable es la inversión por factores?

Últimamente el factor momentum

ha sido el más rentable. Por eso la inversión indexada lo ha hecho tan bien.

Porque los fondos indexados son una forma de inversión momentum. Pero la

realidad, es que la inversión multi-factor

que los combina a todos, ha ofrecido un rendimiento superior y con menor

volatilidad.

La empresa MSCI que publica y diseña los distintos índices de referencia a nivel mundial, muestra que el MSCI ACWI Diversified Multiple-Factor Index en dólares, ha reportado una rentabilidad media del 11,26% anual en la última década y un 9,40% desde el año 2000. Con una rentabilidad por unidad de riesgo o ratio Sharpe del 0,55% en 20 años. Lo que en el acumulado, supera a un índice MSCI ACWI ponderado por capitalización.

¿Cómo se puede invertir por factores en España?

Estados Unidos está mucho más desarrollado y la oferta es

amplia. En España no es fácil todavía. Pero hay algún fondo de inversión que se

puede contratar y varios ETFs.

Factoring investing con ETFs

Como no podía ser de otra forma, la mayor gestora del mundo

Black Rock, a través de iShares ha creado algunos de los principales vehículos

de inversión. Que son invertibles en Europa desde hace poco más de 4 años.

iShares Edge MSCI World Multifactor UCITS ETF USD (Acc) (EUR) | IBCZ |IE00BZ0PKT83

iShares Edge MSCI Europe Multifactor UCITS ETF EUR (Acc) | IBC0 |IE00BZ0PKV06

Estos dos ETF son una forma muy sencilla de invertir por

factores con comisiones totales de gestión del 0,45%-0,50%. En 2021 han cerrado

con una rentabilidad del 31,4% y 27% respectivamente. Cuando un fondo de

gestión activa típico cobra 1,75%-2,25% y muchos ni se acercan a esas

rentabilidades. Lo bueno de los ETFs es que te lo dan todo hecho. No te tienes

que preocupar de rebalancear los factores ni nada.

Se puede invertir en ellos a través DEGIRO.

Que no cobra comisión por compraventa en ETFs, ni tampoco custodia. Lo que

facilita ir invirtiendo poco a poco y de forma periódica, si quieres hacerlo

así.

Otra forma de hacerlo, es invertir en cada factor de forma

separada. Esto es útil si quieres excluir un factor o si quieres decidir cuándo

reequilibrar el peso de cada factor. Yo, de hecho, lo hago así. Y también te

puede interesar, si te atreves a hacer market

timing con los factores. Cosa que no te aconsejo. Porque es fácil que te

equivoques. Y la gracia de los ETFs

multifactor, es que es una inversión pasiva y no tienes que tomar ninguna

decisión, más que la de invertir en el ETF y punto.

Estos ETFs también son de Black Rock y se puede invertir en

ellos desde DEGIRO

si comisiones.

Invertir por factores con fondos de inversión

Si quieres invertir

por factores con fondos de inversión, no hay muchas opciones en España. La

gestora referente en Europa sobre inversión multifactorial es Robeco. Gestora

de fondos holandesa, ahora propiedad de la japonesa ORIX. Esta gestora, además

de un montón de publicaciones

sobre el tema de la inversión factorial (también en renta fija), tiene el fondo

invertible más destacado en el estilo de gestión por factores. Pero excluye, el

factor tamaño. Este es el fondo:

Robeco QI Global Developed

Multi-Factor Equities I EUR - LU1277577398

No es un fondo fácil de encontrar. Porque no está en todas

las plataformas de fondos. Al menos la clase barata. Si quieres invertir y no

quieres que te timen con la comisión de gestión, te aconsejo que suscribas la

clase institucional. Tiene una comisión de gestión del 0,55% y unos gastos

totales que no superan el 0,68%. Lo puedes encontrar en la plataforma

ironia.tech.

Otros fondos de inversión de corte cuantitativo que se pueden

encuadrar en la categoría de inversión

por factores son:

Acacia

Reinverplus Europa FI - ES0157934003 - gastos totales 1,61%

Gestión

Boutique VIII Adarve Altea FI - ES0131445076 - gastos totales 1,26%

Renta 4

Multifactor FI - ES0173223001 – gastos totales 1,01%

Son fondos que todavía no han sido capaces de batir el

rendimiento de los ETFs que antes he mencionado. Para invertir con Acacia

Inversión hay que hacerlo directamente en la gestora y los otros dos, están

en Myinvestor y Renta4 por poner un ejemplo.

Desventajas de la inversión por factores

Desde mi punto de vista, una de las cosas que menos me gusta

de los vehículos de inversión disponibles para invertir por factores, es que rotan en exceso la cartera. Cada vez

que se publica trimestralmente o semestralmente resultados, algunos valores son

susceptibles de salir y entrar de cartera. Y eso hace que se incrementen los

costes de transacción.

Otro problema que le veo a la inversión cuantitativa por factores, es que puede haber periodos

muy largos, en los que le rentabilidad de una cartera multi-factor, esté por

debajo de las rentabilidades de los índices. Por la mala evolución en

particular de algún estilo de inversión. Como ha ocurrido en la última década

con el estilo valor, que es responsable de que los índices lo hayan hecho mejor

que la inversión global multifactorial.

Este estilo de inversión, todavía no es suficientemente

popular. Los vehículos de inversión que hay son suficientemente líquidos, pero sería

bueno que tuviesen más volumen bajo gestión. Es cuestión de tiempo que esto

cambie, a medida que acapare el interés de los inversores.

El lobby bancario en España no va a permitir que fórmulas de

inversión más baratas y eficientes como la inversión por factores, se

popularicen entre los inversores. No van a facilitar el acceso o la

comercialización, ni tampoco van a divulgar la información para que se conozca.

Porque supondría una amenaza a su modelo de negocio. Donde consiguen cobrar

comisiones de gestión más altas por sus fondos de marca propia.

Si todavía dudas de si la inversión multi-factor merece la pena o no, te animo a que pongas

en contraste cualquier otro fondo en el que estés invertido o tengas intención

de hacerlo y compares las métricas. Pocos fondos aguantan una comparativa a

largo plazo. No te fijes sólo en la rentabilidad. Mira los costes y también los

fundamentales de lo que llevan en cartera. Los fondos y ETFs por factores,

suelen tener acciones con un PER bajo, baja deuda, dividendos creciente y

estable, etc.

Cuando entiendas bien cómo funciona esto de la inversión multi-factorial, llegarás a la conclusión de que es incluso mejor que los fondos indexados. Porque los factores pueden batir a los índices.

La gestión cuantitativa con ayuda de la tecnología, va a dejar obsoleto el análisis financiero tradicional. No creo que vaya a desaparecer la profesión de analista de inversiones. Pero obviamente, se van a ver obligados a adaptarse a cambios importantes si quieren seguir siendo útiles y competitivos. En mercados desarrollados, con bajos costes de transacción y fácil acceso a la información, el análisis fundamental tradicional está muerto tal y como lo conocemos hoy en día.

Si te ha gustado este artículo,

puedes compartir la publicación con tus amigos y conocidos en redes sociales

y/o por correo electrónico. Así, cada vez más personas, podrán aprender a

invertir y gestionar mejor sus ahorros, logrando mayor difusión de

conocimientos. Igualmente, puedes suscribirte al blog, para recibir en tu

correo publicaciones exclusivas.

También te puede interesar:

- Rentabilidad de los fondos indexados ¿se avecinan malos tiempos?

- ¿Dónde encontrar un buen asesor financiero independiente y de bajo coste?

- Si tienes tus ahorros invertidos en fondos de inversión comercializados por bancos, debería leer esto

AXA World Funds - Global Factors - Sustainable Equity I Capitalisation EUR

ResponderEliminarGran artículo. Enhorabuena.

Éste fondo se puede incluir dentro de ésta categoría?

Saludos.

Hola Morgan.

EliminarHe estado leyendo la política de inversión del DFI y no lo deja claro. Sólo dice que el objetivo es batir a largo plazo el índice MSCI World Total Return Net con menor volatilidad. Lo que podría encajar con un fondo multi-factor. Y luego meten la coletilla de moda de que persigue un objetivo de inversión sostenible, justificándolo en que usa criterios de selección ESG para obtener una huella de carbono inferior a la del índice de referencia.

Yo creo que si hacen inversión por factores, y no lo hacen mal, a la vista de la rentabilidad (+33% en 2021 y rentabilidad media anual 13,30% desde lanzamiento en 2013). Pero me da la sensación de que hacen timing con factores y ciclo económico.

En ironia.tech no se puede contratar la clase institucional que comentas 8En EBN Banco está, pagando custodia), pero sí que se puede invertir en el LU1774150145 que tiene una comisión de gestión del 0,25% y 0,46% de gastos totales. Tiene una rotación de cartera del 65% en línea con un fondo de inversión por factores y logra reducir la volatilidad respecto al índice.

Tiene bastante buena pinta. Gracias por el aporte. Un saludo.

Entonces ¿Será mejor invertir por factores en un futuro o indexados?

ResponderEliminarHola GCP9000.

EliminarEn el largo plazo la inversión por factores bate a los índices, es menos volatilil y tiene menos riesgo, porque está más y mejor diversificado (descorrelación).

Pero, puede haber períodos largos en los que el multi-factor no gane al indexado. Hablo de más de 10 años. Como puede haber ocurrido desde 2008 por la distorsión de los bancos centrales. Por lo tanto, en el futuro es probable que el retorno de los factores bata a los índices. Pero no tienen porqué ser excluyentes.

Problema: No es fácil levarlo a la práctica con las herramientas actuales en Europa. Hay que vigilar la rotación de cartera y los costes. Con el tiempo, tecnología e IA mejorarán el proceso de minado de datos y harán una selección más eficiente.

Un saludo.

Excelente comentario,Siempre está bien estar correctamente informado.Muchas gracias por la información.

ResponderEliminarGracias a ti, Fernando, por leer y comentar.

EliminarLa inversión factorial es todavía una estrategia de inversión desconicida, pero que merece la pena dar a conocer. Y este, mi granito de arena sobre el tema.

Un saludo.

Publicar un comentario

Participa en la conversación y déjame un comentario.