Invertir no tiene por qué ser complicado. Hay formas de

hacerlo que son muy fáciles de ejecutar y sencillas de entender. Si no sabes

muy bien dónde invertir y en qué hacerlo, te doy una idea para llevar a la

práctica para cuando termines de leer este artículo.

Hay personas a las que les gusta invertir en acciones con dividendo, porque les atrae la idea de

cobrar rentas periódicas de forma pasiva. Pero que una acción pague dividendo,

no quiere decir que porque sean altos, se trate una buena inversión. Ya que hay

casos de empresas que no retienen beneficio y luego emiten deuda para poder

pagar el dividendo al accionista o financiar sus proyectos. Lo cual, no tiene

mucho sentido desde el punto de vista de la gestión empresarial. Pero ocurre.

El mercado suele interpretar como algo positivo, que las empresas paguen dividendos. Pero también es importante que las compañías retengan parte del flujo de caja que generan, para poder desarrollar los planes de negocio, invertir en mejorar procesos o actualizar y mejorar sus instalaciones o para crecer comprando competidores. Mejorando con todo ello la rentabilidad esperada para el accionista vía revalorización de la acción en bolsa.

Además, las personas que invierten por dividendos, suelen

cometer el error de comprar mayoritariamente acciones en el mercado local. En

nuestro caso, en España. Con la reducción de diversificación que eso supone. Y

cuando lo hacen en empresas que cotizan en el extranjero, los inversores se

encuentran con el problema de la deducción

por doble imposición internacional de los dividendos. Que suele dar

bastantes quebraderos en la declaración de la renta.

Pero lo cierto, es que invertir

en acciones con dividendos (especialmente crecientes y sostenidos a lo

largo del tiempo) suele reportar muy buenos resultados. El conjunto de acciones

con dividendos crecientes, tienen mejor comportamiento que los índices y

mercados en los que invierten y además curiosamente, suelen ser acciones menos

volátiles que la media. Luego la rentabilidad por riesgo resulta mayor. A continuación

la comparativa de resultados históricos en Europa y en EEUU.

¿Cuál es la mejor forma de invertir en acciones de calidad con dividendos

crecientes?

Un ETF es la mejor forma de invertir en dividendos de forma

global y diversificada sin complicarse la vida. En lugar de arriesgarte a

escoger tú las acciones, compras una cesta acciones que cumplen los criterios

de calidad exigidos, y que se actualiza de forma automática anualmente.

SPDR® S&P Global Dividend Aristocrats Quality Income Index UCITS ETF

(EUR) | ZPRG

Este es el nombre y el ticker del mejor ETF para invertir en

acciones con dividendos y de calidad. Como todos los aristócratas, tiene un

nombre y apellidos, largo y rimbombante. Pero lo importante aquí, es el

criterio con el que escoge las acciones que pasan a formar parte de la cartera.

Sólo invierte en empresas que hayan mantenido o incrementado

el dividendo durante un mínimo de 10 años consecutivos, que simultáneamente hayan

mantenido una rentabilidad financiera o return on equity (ROE) y flujo de caja

operativo, ambos positivos. En caso contrario salen del club del dividendo creciente

de calidad.

Otros datos del SPDR Global Dividend Aristocrats Quality Income

-Comisión y gastos totales: 0,64%

(0,45% de gestión y 0,19% de gastos de transacción y otros). Mucho más barato

que cualquier fondo de un banco comercial.

-Dividendo anual: 3,74% en el

último año. Sí, es un fondo cotizado de reparto. Paga dividendos todos los

trimestres. Y lo relevante no es que las acciones paguen altos dividendos, sino

que como hemos comentado, sean dividendos estables o crecientes.

-Rebalanceo. Se revisa la composición

una vez al año. Siempre en enero. Los valores que no cumplen los criterios

salen de la cartera. Actualmente hay 101 acciones en el ETF.

-Ponderación de las acciones. Las

acciones se ponderan en función del porcentaje de dividendo. Como curiosidad,

comentar que una de las acciones que está en el top 10 del fondo es Enagás.

-Distribución geográfica y

sectorial de la cartera: Casi el 50% de las acciones son americanas. Seguidas

por Canadá, Japón, Suiza y Reino unido, en porcentajes entre el 9-7%. Una

cuarta parte de las acciones son del sector financiero.

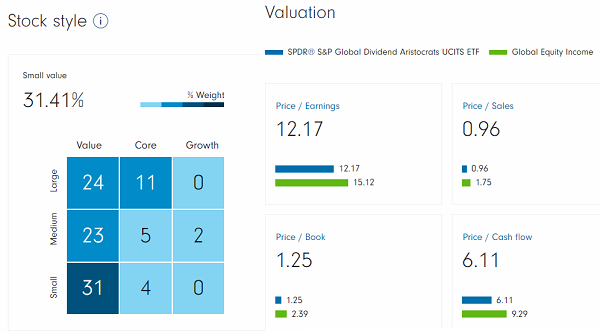

-Métricas fundamentales del fondo. El PER medio del ETF es poco más de 12. La relación precio/flujo de caja es bastante baja. De media, una sexta parte del valor de las empresas es caja.

-Rentabilidad. La rentabilidad anualizada

desde el lanzamiento del ETF (2013) es del 5,88% más un 3,80% de rentabilidad

por dividendo.

Desde dónde se puede invertir en el SPDR Global Dividend Aristocrats Quality

Income

No esperes poder invertir en este

ETF desde la cuenta de valores de tu banco habitual. En el raro caso de que

tengan dada de alta la referencia y el mercado, las comisiones de compraventa,

custodia y cobro de dividendo serán bastante importantes. Si tienes cuenta en

algún bróker especializado tipo Interactive Brokers o XTB, puedes

buscar en tu bróker el ISIN IE00B9CQXS71 o el código de valor ZPRG para

euros y GLDV para dólares.

Yo lo he comprado por DEGIRO,

porque no pago comisiones de compraventa. Lo que es una ventaja, porque puedo

ir haciendo compras pequeñas de cuando en cuando y no pago gastos adicionales.

Y además, no hay comisión de custodia. Yo lo compro en el mercado alemán Xetra (la retención de los

dividendos es un 26,375% y te devuelven un 11,375% en la declaración de la

renta). Pero también está listado en Londres e Italia por ejemplo.

Mi opinión sobre invertir en acciones de calidad con dividendo creciente

Los dividendos

crecientes de calidad, son en realidad una forma de invertir

por factores, que proporcionan rentabilidades extra por encima de los índices

a largo plazo. Son en general compañías sólidas, con un balance saneado y bien

gestionado. Aunque tal vez, no sean las acciones más famosas, son acciones con

un PER por debajo de la media de mercado. Es decir, tienen valoraciones

atractivas, margen de seguridad y potencial de crecimiento.

Te permite invertir en acciones con dividendo de forma global

y diversificada con una única posición. El ETF es un vehículo de inversión muy líquido

que puedes comprar y vender como si fuese una sola acción. En este caso es un

ETF de distribución, que reparte dividendo 4 veces al año. Lo que simplifica mucho

el tratamiento fiscal de una cartera internacional de acciones con dividendo.

Realmente invertir en este ETF global de dividendos, es como

invertir en el fondo de inversión Baelo

Patrimonio. Pero sólo en la parte de renta variable. Este fondo que ha

tenido tan buena acogida y éxito entre los inversores, es en realidad un fondo

mixto, que invierte un 40% en renta fija. Pero comparte las mismas virtudes del

ETF.

Entre los inconvenientes de este ETF, destacaría que por la

tipología de vehículo de inversión, no goza de diferimiento fiscal. Pues no es

posible hacer traspasos, como si fuese un fondo de inversión tradicional. Y al

hacer reparto de dividendo explícito, en el largo plazo pierde cierta capacidad

de capitalización por reinversión interna. Pero esto tiene fácil solución, ya

que se puede reinvertir los dividendos sin comisión si lo deseas.

Como ves, no hace falta complicarse mucho la vida para

invertir de forma global y diversificada. Si no sabes en qué acciones invertir,

compra este ETF y listo. ¿ A qué esperas para pasar a la acción?

También te puede interesar:

Muy buenas tardes.

ResponderEliminarComo cada entrada mi felicitación por el post. Como decía un amigo mío para gustos los colores.En mi caso no soy partidario de los etfs por el diferimiento fiscal al no ser traspasables.Como tu bien dices, el cometido de estar invertido en dividendos lo tengo cubierto con el fondo BAELO Patrimonio que su parte de renta variable está formada en su mayoría por acciones dividenderas.Por cierto tenemos pendiente hacer una review del fondo ahora que ya tiene su recorrido.No estaría de más, que fuera en formato podcast entrevistando a su gestor.

Un saludo !!

Hola Fernando,

EliminarSí los Etfs fuesen traspasables, serían el vehículo de inversión perfecto. Pero para alguien que quiera invertir en acciones con dividendos por el cobro de rentas, tiene unas ventajas tremendas desde el punto de vista de la diversificación.

Por otro lado, es cierto que está pendiente la review actualizada de Baelo. Que ha marcado muchos hitos en su cuarto aniversario. Y es más que evidente que tiene su público, pero a mí nunca me terminó de convencer por ese 40% en renta fija. No sé si entrevista en podcast pero en breve cumpliré con lo prometido.

Gracias por leer y comentar. Un saludo.

Tengo leído en algunos sitios de internet que los etf de reparto que sean UCIT no tienen retención en origen, por lo que no habría que aplicar la deducción por doble imposición internacional. ¿Es cierto?

ResponderEliminarPor ejemplo: “ La fiscalidad de los dividendos de los ETF es similar. Si recibes el pago de dividendos, tributarán como rendimiento de capital mobiliario. En este caso, deberás revisar si el ETF concreto es o no un UCITS. Si lo es, no habrá retención en origen en caso de ETFs de fuera de España, pero si no lo es, sí que la habrá. Esto quiere decir que te retendrán una parte en el país donde cotice el ETF y también en España. En el último apartado del artículo ampliamos el tema.”

https://www.finect.com/usuario/Josetrecet/articulos/fiscalidad-dividendos

No lo sé con certeza. Habrá que consultarlo. Pero depende también del broker y de la declaración fiscal que hagas. Yo creo que con los ETFs de reparto, lo hacemos todos mal en la renta por confusión o mero desconocimiento.

EliminarUn saludo.

Publicar un comentario

Participa en la conversación y déjame un comentario.