¿Quién no ha soñado alguna vez poder vivir sin trabajar? En el imaginario de mucha gente

esta eso de “si me toca una primitiva me retiro”. Pero lo cierto es que puedes

quedarte una vida entera esperando que llegue tu golpe de suerte y no cumplirse

nunca.

¿Quién no ha soñado alguna vez poder vivir sin trabajar? En el imaginario de mucha gente

esta eso de “si me toca una primitiva me retiro”. Pero lo cierto es que puedes

quedarte una vida entera esperando que llegue tu golpe de suerte y no cumplirse

nunca.

Entre tanto, hay un punto intermedio y quienes juntando un

capital con mucho trabajo y esfuerzo, piensan que es posible retirarse antes de

tiempo y vivir únicamente de ingresos pasivos. Concretamente vivir de los dividendos de las acciones

exclusivamente.

La idea es bastante simple. Se trata de acumular un

patrimonio líquido acorde con las rentas que esperamos recibir y construir una carteta

de acciones sólidas, con beneficios recurrentes y que tengan una política de

retribución al accionista generosa.

Lo ideal es que la cartera de acciones se construya con

tiempo. Acumulando nuevas acciones en fases recesivas o de recortes y desarrollando

una estrategia de comprar y mantener. También se puede acumular un dinero y

construir la cartera de golpe, pero incrementa el riesgo momento de mercado y de

la filosofía de “ordeñar acciones”.

Antes de posicionarme sobre la posibilidad de vivir de los dividendos, te voy a

plantear una serie de cuestiones sobre las que reflexionar.

Es bien sabido por muchos inversores, que la renta

variable es con diferencia el activo más rentable a largo plazo bajo una

gestión pasiva buy&hold.

Por término medio y tras analizar las rentabilices históricas

de muchos mercados de renta variable, lo razonable sería esperar obtener

rentabilidades de entre el 8-8,5% por año. Rentabilidades con inflación

descontada.

Puede parecer poco, pero deberías creerme cuando te digo, que

no hay prácticamente ninguna persona capaz de batir al mercado en el largo

plazo, salvo por azar, una innata capacidad y sentido común o inteligencia

natural que sirve para retratar casos de éxito excepcionales.

Ahí tienes a Warren Buffet, Peter Lynch o al español Francisco

García Paramés, que pueden presumir de obtener retornos por encima del mercado

de referencia en plazos considerados notablemente amplios y con bastante

recurrencia.

Pero tienen un pero. Ellos no les importa a través de que vía

sus acciones les den beneficios. Les da igual si es vía plusvalías, dividendos

o derechos

de suscripción preferente, pero en cualquier caso lo reinvierten.

Por lo que no serían buenos ejemplos para demostrar la validez

de la hipótesis de poder vivir de los

dividendos de las acciones.

Y es que también está estudiado y demostrado que sin la

reinversión de los dividendos, con la gestión pasiva, la rentabilidad a largo

plazo de la bolsa disminuye significativamente.

Y es que también está estudiado y demostrado que sin la

reinversión de los dividendos, con la gestión pasiva, la rentabilidad a largo

plazo de la bolsa disminuye significativamente.

En principio, esto no debería de preocuparte demasiado si lo

que quieres es vivir de los ingresos pasivos que te proporciona tu dinero, a

través de la inversión en una cartera de acciones. Pero ojo, si quieres vivir muchos

años a cuenta del pago de dividendos, es muy importante que tu capital se

actualice al menos con la inflación.

En ese sentido, sí que es cierto, que no hay mejor activo

para mantener el valor del dinero en el tiempo que las acciones. Lo han dicho

en muchas ocasiones célebres inversores, tras analizar el impacto de crisis

severas como las que afectaron a Argentina a comienzos del 2000 o la que hemos

vivido en la Europa periférica.

Pero por eso para validar la posibilidad de poder vivir de los dividendos, habría que aplicar

una estrategia buy&hold

modificada, que consiste en comprar buenos negocios cuando nadie quiere hacerlo

y mantener. Pánicos, crisis y recesiones como señales de compra. Y entonces el

margen de seguridad que otorga el precio, puede permitirte que además de que

puedas vivir del dividendo de las

acciones, estas se revaloricen por encima de la media.

Luego hay otro problema exógeno a la decisión de invertir en

uno y otros valores, que es el hecho de que una compañía pueda cambiar su política de

retribución al accionista porque se descapitaliza, suprimirla o simplemente

entrar en pérdidas.

Una empresa que no gana dinero, no sirve de mucho en una

cartera de ordeñar acciones, porque

no se va a recoger ningún pago. Entonces de vez en cuando, también habría que

hacer un poco de revisión de la cartera y vender aquellos negocios muertos que

no van a generar ingresos.

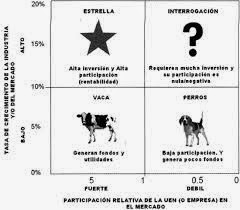

Esto me recuerda a la famosa matriz

de la Boston Consulting Group, que estableciendo una similitud, usaríamos

para dar salida o entrada a las acciones cuando estas dejasen de estar en el

cuadrante que nos interesa. Que fundamentalmente serían los negocios o acciones

en este caso “vaca lechera”. De ahí lo

de “ordeñar” las acciones con alto dividendo.

Esto me recuerda a la famosa matriz

de la Boston Consulting Group, que estableciendo una similitud, usaríamos

para dar salida o entrada a las acciones cuando estas dejasen de estar en el

cuadrante que nos interesa. Que fundamentalmente serían los negocios o acciones

en este caso “vaca lechera”. De ahí lo

de “ordeñar” las acciones con alto dividendo.

Por tanto, quizá no market

timing, pero una rotación de activos sí que habría que hacer. Por lo que

dejaría de ser una gestión totalmente pasiva, para que fuese lo más óptima

posible.

Y por último nunca hay que olvidarse de los impuestos. No

puedes predecir cómo va a variar la presión fiscal sobre el reparto de

beneficios, ni en la forma de

tributarlos en tu IRPF a lo largo de los años.

Por tanto todo esto me lleva a pensar que es complicado poder

vivir de los dividendos. Al menos

como única fuente de ingreso pasivo.

En primer lugar por su variabilidad y en segundo término por

su vulnerabilidad a cambios ajenos a nuestra decisión de inversión. ¿Qué crees

tú? ¿Piensas que se puede vivir de una

cartera de acciones con dividendo si tienes suficiente dinero invertido?

¿Qué acciones escogerías?

También te puede interesar:

¿Y que pasa cuando las acciones de la cartera caen? Si sacas un 7% en dividendos sobre 400.000€ y cae la valoración de la cartera a 200.000€ ¿cuanto cobras vía dividendo? ¿Un 14% o sigues manteniendo el 7%?

ResponderEliminarQue caiga el valor de las acciones no afecta a el dividendo, por que este se reparte por cada acción que poseas.

EliminarEn parte tienes razón y en parte no. La distribución de los beneficios vía dividendos se fija en las Juntas Generales de Accionistas cada año. Que normalmente es una cantida fija y se suele respetar ejercicio tras ejercicio, si las ganancias son estables.

EliminarLo que ocurre es que el porcentaje de pago de dividendos de las acciones que puedes ver en la información de las hojas salmón, se divide entre el precio de la acción. Esto es, si una empresa anuncia un pago de dividendos de 0,60€ y en ese momento cotiza a 10€, su retribución al accionista vía dividendos es del 6%. Pero si para cuando se efectúa el pago, las acciones han caido a 6€, el dividendo es del 10%, pero estás perdiendo un 40% del valor inicial de tus acciones.

Al final, el dividendo de las acciones, no es más que una parte de valor que se desprende de la acción y que se descuenta del precio el día del pago. Luego todo es un poco relativo.

Un saludo.

Estoy totalmente en desacuerdo:

EliminarLa rentabilidad por dividendo de una inversion depende del precio al que se compro la accion y del dividendo que reparta dicha empresa ese año.

La cotizacion de la accion no afecta a la rentabilidad de una accion ya comprada, ya que como he dicho depende del precio de compra.

Es decir si se compra una accion de BME a 30€ y reparte en 2015 un dividendo de 1€ (por poner un ejemplo redondo), la rentabilidad por dividendo de tu inversion es de un 3,33%.

Si al año siguiente la accion sube a 40€, y el dividendo sigue siendo de 1€, tu rentabilidad por dividendo sigue siendo del 3,33%, que es el precio al que la compraste.

Si ese año en el que la accion vale 40€, la empresa decide subir el dividendo a 2€, la rentabilidad por dividendo que obtienes se calcula con respecto a esos 30€ que te costo la accion, dando igual que hoy valga 40€.

Los dividendos provienen de los beneficios de la empresa, no del valor de la accion.

Otra cosa con la que estoy totalmente en desacuerdo en con la lista de la rentabilidad por dividendo de las empresas. Un scrip dividend no es un dividendo. Si decides obtener el dinero en efectivo estas reduciendo tu participacion en esa empresa, lo que viene siendo igual de absurdo que vender acciones y decir que has obtenido un dividendo. La estrategia de hacer ampliaciones de capital, que es lo que son en realidad los scrip, es conseguir salir en estas listas de las empresas que mas dividendo reparten intentando engañar a los inversores.

Espero ayudar y haber despejado algunas dudas.

Un saludo.

PD: me encanta este blog

Hola, querría hacerte una pregunta si no es molestia. Que tipo de negocio con poca inversión sería rentable en estos momentos en España? Muchas gracias y un saludo.

ResponderEliminarHola, si lo que buscas es invertir en pequeños negocios no cotizados como socio capitalista, te diré que existe además una deducción fiscal muy interesante.

EliminarPero si quieres que ponga el foco en algunos ejemplos, puedo decirte que los negocios low cost de alimentación, la formación y actividades relacionadas con el turismo, estan funcionando muy bien durante la crisis. Y no necesariamente son actividades que impliquen una gran inversión.

Un saludo.

La verdad estoy muy perdida en los temas legales, necesito algo para vivir de ello y que dure si eres tan amable me encantaría que me transmitieses algunos de tus conocimientos que me sirvan de orientación, muchas gracias por tu respuesta y un saludo

EliminarTelefonica decidio no dar dividendo un tiempo, ¿quien te asegura que las empresas cumpliran con el dividendo?, te puedes encontrar con que los dividendos esperados no llegan y ademas la accion perdio parte de su valor, los experimentos con gaseosa, ya no me fio de lo me dicen.

ResponderEliminarEl ejemplo de las "Matildes" como tipo de empresa con dividendo seguro, es la muestra clara de que en un momento dado las compañías pueden cambiar su política de reparto de beneficios vía dividendos. Por eso es por lo que digo que en todo caso ya no sería una gestión totalmente pasiva y habría que hacer ajustes o cierta rotación.

EliminarLo que pasó conTelefónica puede pasar con muchas otras empresas. So negociios maduros que acostumbran a sus accionistas a un pago que a veces condiciona la supervivencia del negocio. Cuando no se retiene beneficio y si distribuye todo, pueden llegar los desequilibrios.

Un saludo.

Un alto dividendo es una garantia-lastre. Creo que es estupido buscar "seguridad" o "garantia" en mercado de renta variable. Ambas cosas cuestan dinero, o sea rentabilidad. Pero cuando no buscas mas alla de ese 5-6% anual y te conformas, un blue chip es totalmente recomendable (superada ahora la fase de panico). Por que?

EliminarPorque si dejan de darte el dividendo tan suculento es una mejora increible de sus cuentas, que repercute directamente en valor mas incluso que el dividendo. O sea. Si hay dividendo te asegurar ese retorno del 6% (por ej). Si lo quitan, tienes una prob. de que tu valor suba mucho mas de un 6% anual en su cotizacion (tranquilamente un 20%).

Una empresa con alto dividendo no es una empresa, es un banco de inversion (no confundir con esas mierdas con ventanilla y cajero automatico). Es decir una empresa muy saneada que no tiene ni idea de innovar pero puede comprar cualquiera que innove a golpe de papelitos. En esas está tef.

La filosofía del planteamiento de poder vivir de los dividendos de las acciones, está enfocada para validar si esas rentas periódicas, sirven como método para alcanzar la libertad financiera. Pero eso no quiere decir que comprar acciones con dividendo sea ni mejor ni peor.

EliminarSólo que se puede usar esa circunstancia para vivir de los pagos una vez se ha acumulado un capital. Por su puesto que es muy posible que muchas de esas empresas que pagan alto dividendo aportarían más valor al accionista reteniendo el beneficio en su balance que distribuyéndolo. Pero no es el tema de debate.

Un saludo.

Hola.

EliminarYo veo muy complicado (y arriesgado) vivir del dividendo como única fuente de ingresos. Sin embargo sí que creo que se puede conseguir unos ingresos complementarios muy suculentos, y bastante pasivos. Pienso que una estrategia B&H sí que da para vivir más tranquilo construyendo un colchón gracias a la diversificación de ingresos.

Lo del término "independencia financiera" me hace gracia, yo creo que sólo se puede conseguir si no necesitas una fuente de ingresos, en caso contrario siempre "dependes" de esa fuente, sea tu jefe, sean tus clientes... o sean los consejos de administración.

Independencia financiera probablemente no es la expresión más adecuada, tienes razón. Pero si creo que encaja bien el concepto de ingreso pasivo. Y como tal, la posibildiad de vivir de ello.

EliminarPero como señalas, tal vez lo correcto sea siempre tener diversificadas las fuentes de ingreso y tratar de vivir de los dividendos de las acciones, se queda un poco cojo.

Un saludo.

No creo que puedas vivir de dividendos salvo que tengas un auténtico pastizal.

ResponderEliminarY como bien no nos supieron explicar en la carrera, los dividendos se descuentan del precio de la cotización, así que lo comido por lo servido.

Yo ahora cobro en scrip dividend mi dividendo de Iberdrola, y bien contento estoy porque llevo cargando estos años a 4 euros o menos, y ya camino de 5 euros que va, así que gano más que si hubiese cobrado los dividendos en efectivo, pero eso ya se sabe depende de si hay plusvalía o no.

Pero yo creo que de dividendos no vive nadie, yo los veo como una propinilla, lo realmente interesante es la plusvalía pura y dura.

Oye que sabes de los dividendos para este año de Tubos Reunidos y Ence, creo que la primera pagará 0,018 euros en julio (una mierda vamos) y de la segunda no he visto todavía nada.

Un saludo especulador.

Es complicado. Habría que tener un mínimo de 400.000€ más o menos. Y dado que efectivamente el dividendo se descuenta del precio de la acción el día de pago, la cartera de acciones se va descapitalizando con el tiempo.

EliminarA un inversor como tal, le debería de dar igual la forma en que sus inversiones generen beneficios y en el caso de poder vivir de los dividendos, hay un evidente riesgo de no reinversión de dividendos, que puede hacer mermar el rendiniento. Pero en el caso aquí expuesto, se trata de poder vivir exclusivamente de una clase de rentas, los dividendos.

Técnicas Reunidas suele pagar un dividendo complementario en julio similar al pago que hace a comienzos de año. Sobre los 0,67€. Desconozco lo que han aprobado esta vez en la Junta de accionistas.

Un saludo.

Lo de "lo comido por lo servido" sería cierto si la cotización sólo dependiera del dividendo repartido.

EliminarPero creo que se puede comprobar fácilmente que las cotizaciones no sólo varían cuando se reparte dividendo... con lo cual es muy simplista esa afirmación.

Es complicado. Hay muchos estudios que afirman que desde la dirección de las empresas cotizadas, la política de pago de dividendos se usa para enviar mensajes al mercado y los inversores sobre el estado financiero de la empresa.

EliminarUna empresa que tiene acostumbrada al inversor al dividendo y de repente lo baja o lo quita, impacta en la cotización negativamente y al contrario si se sube el pago o se comienza a retribuir al accionista.

Un saludo.

Creo que vivir del dividendo exclusivamente es una tontería, otra cosa es que complementes tus otros ingresos con el dividendo, a mi juicio lo más interesante y rentable es el value investing, y por tanto los beneficios vía dividendo hay que reinvertirlos para seguir acumulando acciones, porque al final sólo el valor de las acciones es lo que te genera la rentabilidad, especialmente en época de crisis, que es cuando hay que adquirir más acciones para mantener a largo plazo.

ResponderEliminarChapeau

EliminarEn terminos de la mejor inversión a largo plazo, no te quepa la menor duda que hay sustanciales diferencias entre reinvertir el dividendo y no hacerlo a la hora de comparar rentabilidades.

EliminarAquí la idea que se plantea, es tratar de ver si crear una cartera de acciones con dividendos, sirve para vivir de las renta periódicas como el que ordeña a una vaca. O es un enfoque errado.

Saludos.

hola a todos! acabo de leer todos los comentarios del blog, y entiendo que cada cual tiene su razon en lo que dice, pero como lo mejor es la propia experiencia...ahí va la mía... a finales de 2011 inverti 198.000E. en ibex 35 fué de golpe si, aunque estuve meses leyendo todo lo que pude sobre este mundo financiero calculando en tablas que confeccioné a proposito del tema informandome sobre fiscalidades actuales en fin de todo...lo bueno y lo malo, las buenas espectativas y las peores, cuando considere que estaba preparada empecé, el primer año obtuve 12% de rentabilidad en dividendos, el segundo 5% (casi me da algo..)este tercer año tengo calculado que conseguiré un 6 y pico % bueno para empezar no ha estado tan mal, con la demasia del primero he regularizado los dos siguientes, este año hubiera conseguido unos 30.000ENetos si hubiera vendido las que me daban beneficios...pero no lo he hecho (no sé si me arrepentiré...uf)esto es un ejercicio de autocontrol que a veces agota pero la mayoria de la veces es muy divertido! aun cuando esta en juego "mi comida" nunca mejor dicho!! jeje..en fin VIVO DE LOS DI VIDENDOS y lo mejor de todo es que dispongo de mi tiempo lo controlo yo nadie mas que yo para bien o para mal mi tiempo es mio...ahora lo estoy destinando a estudiar futuros....y por lo que ya voy aprendiendo creo que de momento es mejor que no lo haga...tambien quiero deciros que tengo una partida del capital sin invertir "por si acaso" tanto por si vienen mal dadas como para invertir en mas empresas jugosas...y tambien deciros que no reinvierto ya que me "como" todos los dividendos anuales....lo que me ahorro lo reservo por si acaso! y tambien lo gasto porque "mi familia y yo nos lo merecemos" no es mucho porque el capital que invertí tampoco es muy alto pero estoy contenta, y sobre todo he aprendido muchiiisimo de mi y de la vida una vez que sabes has aprendido y has leido todo utiliza lo que te convenga y disfruta de la vida con cabeza...sabiendo que como se aprende es "a posteriori" nunca antes, y priorizando en mi caso qué necesité para invertir una casa o comer preferí no comprarme una casa y con ese dinero mi familia (2 pax)comemos todos los dias.vivo de los dividendos y estudio diariamente como conseguir vivr mejor!! y lo conseguiré.

ResponderEliminarSaludos a todos y muchas gracias por contar todas vuestras vivencias y opiniones que han hecho que yo pueda vivir de ello.muchas gracias hasta siempre!!

Muy interesante. Cada vez más inversores seguimos la estrategia formar una cartera de sólidas empresas que reparten año tras año dividendos a sus accionistas. Es una forma de generar ingresos pasivos en bolsa y como bien dices los dividendos son más importantes en una fase bajista que una alcista porque suelen mantenerse constantes mientras el negocio core de la compañía no se vea afectado.

ResponderEliminarPara la mayoria de los inversores, lo mejor es hacer una cartera con acciones con buen dividendo

Eliminarreinvirtiendolos hasta que ya nos jubilemos o consigamos una cantidad que creamos suficiente para nuestras necesidades, que puede ser para no trabajar o para complementar un trabajo de lo que sea; evidentemente deben pasar unos 20 años, tener un sueldo bueno y ahorrar bastante, pero ya hay varios que han conseguido dejar de trabajar despues de 20 años, y cada vez tienen mas capital y mas dividendos. Lo de comprar y vender y tener cada vez mas patrimonio esta muy bien, pero la facilidad de incurrir en panicos y vender cuando no debes y comprar cuando tampoco debes es lo mas normal; lo de los dividendos es como comprar pisitos pequeños (acciones) que te van dando un alquiler, independientemente de que el precio del pisito baje o suba; puede que si baja mucho, el alquiler baje algo, pero ni mucho menos lo que pueda bajar la accion; y ademas, como ves peridicamente como te van ingresando

ResponderEliminarlos dividendos, te vas animando y te reafirman en que vas por buen camino, sin tener que leer miles de libros que si, sirven, pero suelen estar encaminados a comprar y vender frecuentemente. Tener en cuenta que los dividendos, a largo plazo, suben de media desde un 8 a un 16 % anual, dependiendo del mercado, cosa que no hace ni de lejos un alquiler, que suele hacerse segun la inflacion, aunque no siempre. Por supuesto, el que es superlisto y con sentido comun y es un monstruo de la paciencia y la sangre fria, quiza si que a largo plazo consiga mas patrimonio que con los dividendos, pero os aseguro que estos son muy pocos y posiblemente en este foro no hay ninguno a casi; hablo de largo plazo, como de 20-30 años, no de gente que nos cuenta que ha ganado tanto y hace 8 meses que ha empezado a invertir; probrecito, si tiene suerte no perdera muco.

ResponderEliminarBuscar por internet foros que hablen de vivir de los dividendos y encontrareis varios que lo hacen, habiendo empezado sin capital inicial, eso si, como ya he dicho, pasando unos 20 años. Buscarlo, anima muchisimo leerlo y es gente que lo cuenta todo muy bien y son gente sencilla. Es como los que han comrpando pisos como inversion desde hace años (aqui si que hay que ganar bastante para poder hacerlo) y tienen unas rentas cojonudas y si siguen trabajando es porque les gusta su trabajo, pero tienen una tranquilidad que se ríen cuando viene una crisis y siguen su ritmo de vida. Ojala hubiese aprendido antes lo de invertir en acciones con dividendos, pues he perdido un monton de tiempo en compran y vender acciones y sucumbir a panicos y noticias, a veces interesadas (esto te das cuenta con los años). El de los dividendos es el sistema para ganar en bolsa seguro al 100 %, no hay otro; eso si, se necesitan años. Los otros sistemas son para los monstruos y los bancos de inversion que manipulan todo lo que pueden.

ResponderEliminarPor último, deciros que los que consiguen una buena renta por dividendos, empezando de cero, son gente ahorradora, siempre, con caprichos pero pocos y no caros; si que gastan ya mas cuando ven realmente que el sistema realmente funciona y no hay nada que lo pueda parar (si, el fin del mundo), entonces es cuando gastan mas. Si naces de familia rica, entonces la cosa cambia. Si ganas 1000 euros mes, realmente es casi imposible que consigas vivir solo de los dividendos, pero si tener un buen complemento, con los años. Milagros no hay. Daros cuenta que muchos de los que dan cursos y escriben libros, realmente ganan el dinero con eso, no con las inversiones que hacen; que si, que algunos quieren mas y por eso se menten en mas lios de cursos y escribir libros, pero seguro que la mayoria ya no saca los rendimientos que dice que saca o sacaba y por eso se dedica a los cursos o a publicar libros; que hay mucho listo y mucho tonto al que engañar; tenedlo presente.

ResponderEliminarCreo que se puede vivir de los dividendos, pero no hay que confundir las empresas que pagan muchos dividendos con las empresas que pagan dividendos crecientes y cada año los aumentan. Un buen ejemplo lo tenemos con Repsol, que ha llegado a ofrecer una rentabilidad por dividendo del 11%. Ahora ya ha anunciado recortes del dividendo y los que se avecinan.

ResponderEliminarLa mayoria de los mortales nos conformamos conseguir un complemento.

ResponderEliminarVivir solo para unos pocos.

Hay que tener un patrimonio muy importante invertido en acciones con dividendo, para poder vivir de ello. De todas formas con el cambio del tratamineto fiscal de los dividendos, es mas interesante cobrarlo vía acciones. Al menos en parte.

EliminarUn saludo.

Publicar un comentario

Participa en la conversación y déjame un comentario.